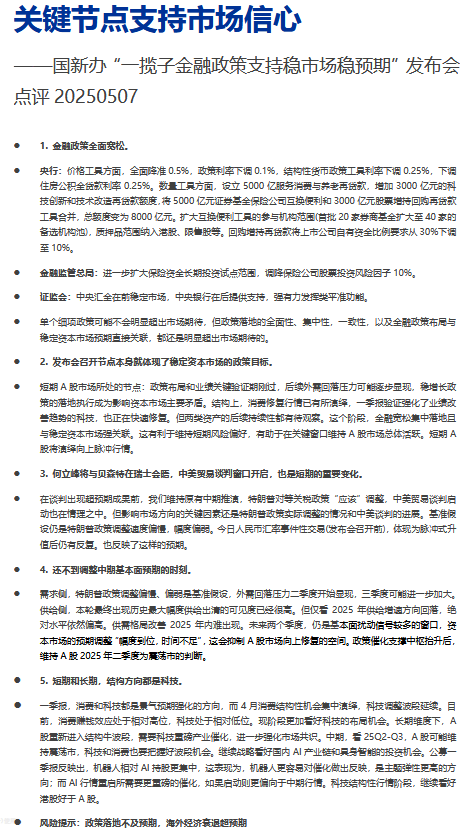

申万宏源点评国新办发布会:关键节点支持市场信心

炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

5月7日,在国新办举行的新闻发布会上,中国人民银行行长潘功胜、国家金融监管总局局长李云泽、中国 *** 主席吴清介绍“一揽子金融政策支持稳市场稳预期”有关情况。

策略团队分析认为,当前A股市场正处于重要转折窗口期:政策布局和业绩关键验证期刚过,后续外需回落压力可能逐步显现,稳增长政策的落地执行成为影响资本市场主要矛盾。结构上,消费修复行情已有所演绎,一季报验证强化了业绩改善趋势的科技,也正在快速修复。监管层在此关键节点强化政策沟通,有利于支持市场信心。

策略首席傅静涛表示,单个细项政策可能不会明显超出市场期待,但政策落地的全面性、集中性、一致性,以及金融政策布局与稳定资本市场预期直接关联,都还是明显超出市场期待的。现阶段,金融宽松集中落地且与稳定资本市场强关联。这有利于维持短期风险偏好,有助于在关键窗口维持A 股市场总体活跃。傅静涛认为,短期A股将演绎向上脉冲行情。目前,消费赚钱效应处于相对高位,科技处于相对低位。现阶段更加看好科技的布局机会。长期维度下,A股重新进入结构牛波段,需要科技重磅产业催化,进一步强化市场共识。

报告详情如下:

1. 金融政策全面宽松。

央行:价格工具方面,全面降准0.5%,政策利率下调0.1%,结构性货币政策工具利率下调0.25%,下调住房公积金贷款利率0.25%。数量工具方面,设立5000 亿服务消费与养老再贷款,增加3000 亿元的科技创新和技术改造再贷款额度,将5000 亿元证券基金保险公司互换便利和3000 亿元股票增持回购再贷款工具合并,总额度变为8000 亿元。扩大互换便利工具的参与机构范围(首批20 家券商基金扩大至40 家的备选机构池),质押品范围纳入港股、限售股等。回购增持再贷款将上市公司自有资金比例要求从30%下调至10%。

金融监管总局:进一步扩大保险资金长期投资试点范围,调降保险公司股票投资风险因子10%。

*** :中央汇金在前稳定市场,中央银行在后提供支持,强有力发挥类平准功能。

单个细项政策可能不会明显超出市场期待,但政策落地的全面性、集中性,一致性,以及金融政策布局与稳定资本市场预期直接关联,都还是明显超出市场期待的。

2. 发布会召开节点本身就体现了稳定资本市场的政策目标。

短期A 股市场所处的节点:政策布局和业绩关键验证期刚过,后续外需回落压力可能逐步显现,稳增长政策的落地执行成为影响资本市场主要矛盾。结构上,消费修复行情已有所演绎,一季报验证强化了业绩改善趋势的科技,也正在快速修复。但两类资产的后续持续性都有待观察。这个阶段,金融宽松集中落地且与稳定资本市场强关联。这有利于维持短期风险偏好,有助于在关键窗口维持A 股市场总体活跃。短期A股将演绎向上脉冲行情。

3. 何立峰将与贝森特在瑞士会晤,中美贸易谈判窗口开启,也是短期的重要变化。

在谈判出现超预期成果前,我们维持原有中期推演,特朗普对等关税政策“应该”调整,中美贸易谈判启动也在情理之中。但影响市场方向的关键因素还是特朗普政策实际调整的情况和中美谈判的进展。基准假设仍是特朗普政策调整速度偏慢,幅度偏弱。今日人民币汇率事件*易(发布会召开前),体现为脉冲式升值后仍有反复。也反映了这样的预期。

4. 还不到调整中期基本面预期的时刻。

需求侧,特朗普政策调整偏慢、偏弱是基准假设,外需回落压力二季度开始显现,三季度可能进一步加大。

供给侧,本轮最终出现历史更大幅度供给出清的可见度已经很高。但仅看2025 年供给增速方向回落,绝对水平依然偏高。供需格局改善2025 年内难出现。未来两个季度,仍是基本面扰动信号较多的窗口,资本市场的预期调整“幅度到位,时间不足”,这会抑制A 股市场向上修复的空间。政策催化支撑中枢抬升后,维持A 股2025 年二季度为震荡市的判断。

5. 短期和长期,结构方向都是科技。

一季报,消费和科技都是景气预期强化的方向,而4 月消费结构性机会集中演绎,科技调整波段延续。目前,消费赚钱效应处于相对高位,科技处于相对低位。现阶段更加看好科技的布局机会。长期维度下,A股重新进入结构牛波段,需要科技重磅产业催化,进一步强化市场共识。中期,看25Q2-Q3,A 股可能维持震荡市,科技和消费也要把握好波段机会。继续战略看好国内AI 产业链和具身智能的投资机会。公募一季报反映出,相对AI 持股更集中,这表现为,机器人更容易对催化做出反映,是主题弹性更高的方向;而AI 行情重启所需要更重磅的催化,如果启动则更偏向于中期行情。科技结构性行情阶段,继续看好港股好于A 股。

风险提示:政策落地不及预期,海外经济衰退超预期